作为屠宰业的头部企业,近年双汇面临的压力并不小。

市值上,早已被同在河南的牧原股份远远超越。

产业链上,也正在被这位追兵步步紧逼:在政策鼓励下,牧原正在积极发力屠宰业,开始设立自家屠宰场。

经营上,双汇发展依靠多元经营、压缩成本,“屯肉”、产品提价、“国内外赚猪价差”等来提升利润。近日,又开始宣布进军餐饮业。

一个时代终将褪去,另一个时代也终会来临。这是谁的上半场?又是谁的下半场?

杀猪仍不如卖肉,新增一笔3.35亿元冻品库存减值

3月24日,双汇发展年报称,2019年屠宰生猪1320万头,同比下降19.04%;鲜冻肉及肉制品外销量309万吨,同比下降1.47%。然而,全年双汇发展营业收入603亿元,同比上升23.43%;归母净利润54亿元,同比上升10.7%。

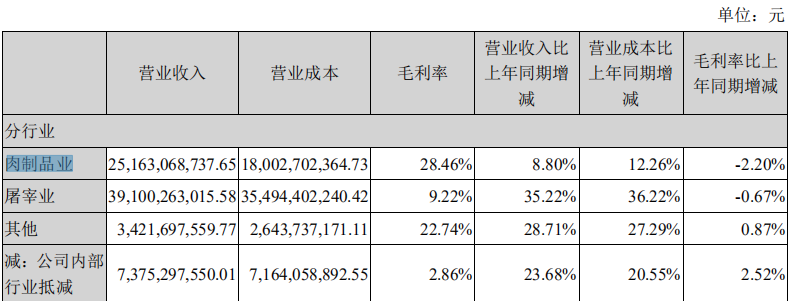

按行业划分,双汇的收入来源可分为肉制品业、屠宰业和其他三大类,其中肉制品业和屠宰业是公司收入的主要来源。2019年,双汇肉制品业收入251.63亿元,同比增长8.8%;屠宰业收入391亿元,同比增长35.22%;其他收入占比较小。

那么,这两项哪个最赚钱?从2016年至2019年毛利率情况看,肉制品业毛利率依次为31.21%、30.50%、30.29%、28.46%,呈现出稳定性,其直接获利能力整体较强。而公司屠宰业近4年来的毛利率分别为5.48%、7.06%、9.95%和9.22%,虽然有逐步提升之势,但屠宰业的直接获利能力仍较弱,其毛利率显著低于肉制品业。

具体到产品上,2019年生鲜冻品收入391亿元,高温肉制品161.7亿元,低温肉制品89.93亿元。

产销库存方面,2019年,生鲜冻品销售量148.49万吨,同比下降3.06%,生产量146.61万吨,同比下降15.24%;库存量20.91万吨,同比增长70.42%。肉制品销售量160.16万吨,同比增长0.05%,生产量159.53万吨,同比下降1.61%;库存量2.24万吨,同比下降21.95%。

对此,双汇称,生鲜冻品库存量与上年末相比大幅上升,主要系公司结合屠宰业市场行情,适度增加冻品储备,导致库存同比上升。

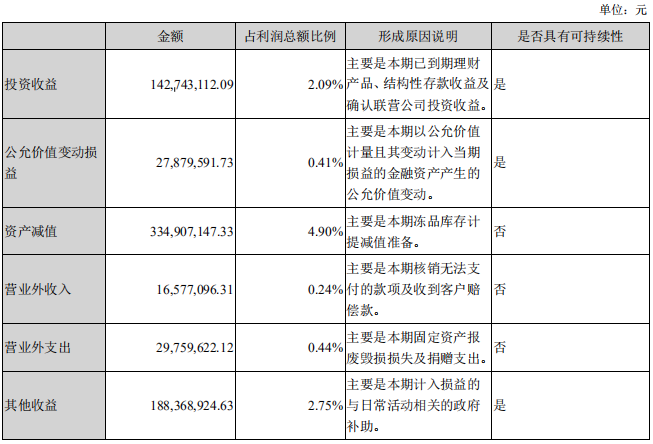

不过,双汇在“屯肉”的同时,也带来了一些损失。2019年新增一笔3.35亿元的资产减值。双汇称,主要系本期冻品库存计提减值准备。

据了解,目前,双汇及下属子公司肉制品和生鲜品采取统一销售模式,各子公司生产的产品统一销售给双汇发展或漯河双汇食品销售有限公司(专门从事鲜冻肉销售),再由该两公司对代理商或终端客户销售。

5家新公司纳入报表,金融板块不容小觑

2019年,对双汇来讲,吸收合并母公司双汇集团是其重要决策。

去年年初,双汇发展公告称,初步预计拟以402亿元,吸收合并双汇集团。吸收合并交易采取的是定增并购的方式,双汇发展通过向双汇集团的唯一股东罗特克斯有限公司发行股份,发行股份数约为19.75亿股,吸收合并完成后,双汇集团持有的双汇发展股份被注销,罗特克斯成为公司的控股股东。

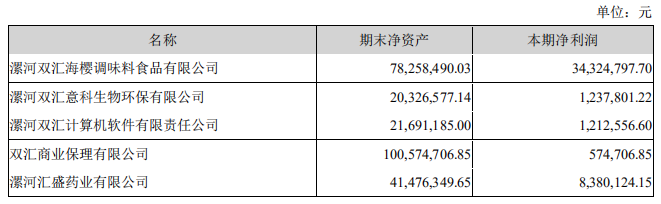

合并之后,双汇新增了三家控股子公司:漯河双汇海樱调味料食品有限公司、漯河双汇计算机软件有限责任公司、漯河双汇意科生物环保有限公司,因此,合并报表范围也发生变化,同时对子公司双汇集团财务的持股比例发生变化。

此外,2019年,双汇也新设三家子公司,分别是:漯河汇盛药业有限公司、双汇商业保理有限公司、双汇电子商务有限公司。其中,双汇电商公司2020年开始注资并经营。

从双汇2019年财报看,目前,已有5家新公司纳入上市公司合并报表,合计带来净利润4570万元。

除合并报表之外,双汇在非主营业务方面也有不俗表现。其中,2019年投资收益为1.42亿元,其他收益1.88亿元,公允价值变动损益2787.95万元,营业外收入2975万元,双汇表示,利润形成原因系购买理财、政府补助等。

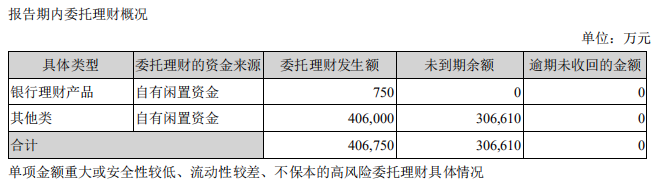

其中以理财为例,2019年,双汇以自由闲置资金委托理财合计40.67亿元,其他类投资占大头,达40.6亿元。事实上,这也说明,银行等金融机构要想在双汇身上赚钱,理财之路是走不通的。

这些年,双汇在做实业的同时,金融板块日渐凸显。

2019年,双汇集团财务公司以及成立不到1年的双汇商业保理公司,分别给公司带来5068万元、54万元的投资收益。

不过,双汇发展吸收合并完母公司后,双汇财务也彻底成为其全资子公司,因此,未来产生的投资收益也将进一步提升。

据3月24日双汇发展发布一份“财务公司与关联方关联存贷款风险评估报告”显示,截至2019年末,双汇财务公司资产总额44亿元,其中发放贷款33.65亿元;负债总额32.2亿元,其中吸收存款25.71亿元,利润总额1.69亿元,净利润1.26亿元。

那么,双汇财务又在做些什么?据双汇发展年报显示,截至2019年末,双汇财务拆出境内其他金融机构资金余额为1亿元,拆出期限在3个月以内,拆借年利率为4%;已向外部第三方金融机构贴现未到期的银行承兑汇票余额为6.27亿元,年利率为2.25%。

不过,并不是所有资金都用在同业拆借、贴现上,截至2019年末,双汇发展及其下属公司受限货币资金3.09亿元,其中存放中央银行法定准备金2.05亿元。

去年9月份,双汇刚刚成立的保理公司,也将依托双汇发展及控股母公司万洲国际,通过应收、应付账款融资。

财报显示,截至2019年末,双汇发展应收账款1.54亿元,应付账款29.46亿元。仅双汇一家就有超30亿元的应收业务,其保理业务可施展的空间仍然很大。

高分红、高ROE,双汇上市以来累计募资677亿元

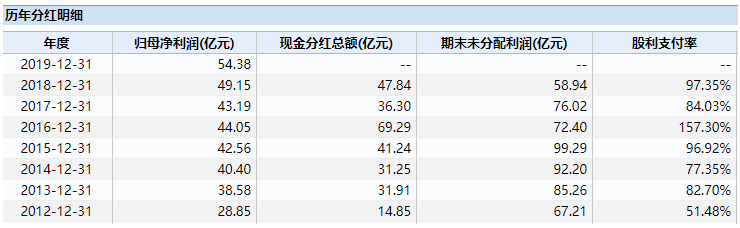

双汇发展豪气分红,在A股上市公司中并不多见。自双汇上市以来,已实施现金分红21次,累计净利润408亿元,累计现金分红309亿元,分红率达75.66%。

今年再次抛出“每10股派10元,现金分红合计33.19亿元”的方案,令投资者瞠目。以此计算,2019年其股利支付率将为61%,与往年指标相比,并不高。但是,这意味着,大手笔的分红,也把赚取的利润基本上都回报给了股东。

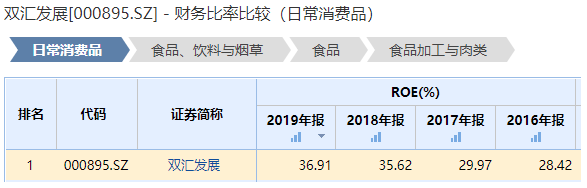

不过,从近年双汇发展净资产收益率(简称:ROE)不断攀升之势上看,高比例分红背后的真正意图,或许投资者已有了答案:当分红越来越多时,就不会增厚净资产,更不会降低ROE了。(注:净资产收益率=净利润/净资产)

募资上,双汇也是“大手笔” 。自上市以来,双汇发展已累计募资677.51亿元,其中,2019年,为吸收合并双汇集团,其定向募资390.91亿元,这也是双汇历史上募资最大的一次。

拓展产业链,养鸡、餐饮“搞起来”

双汇在财报中讲到,2020年可能面临四大挑战,其中包括市场风险、消费需求风险、原材料价格波动风险、社会成本上升风险。

针对上述风险与挑战,双汇发展称,将继续落实调结构、扩网络、促转型、上规模的发展战略。

因此,可以看到的是,双汇在坚持以屠宰和肉类加工业为核心外,正在积极向上下游布局,拓展产业链。

2019年12月30日,双汇发展公告,拟与西华县政府签署投资协议,建设肉鸡农业产业化项目,预计总投资约16.5亿元。双汇称,此次为进一步做大做强禽业规模,完善产业链和产业布局。

2020年3月24日,双汇发展公告称,公司董事会审议通过《关于投资设立双汇餐饮投资管理有限公司的议案》。

除此之外,双汇在销售服务和渠道上,也是动作不断,继续挖掘市场潜力。

比如,3月24日,双汇发展公告称,公司董事会审议通过《关于成立大客户管理部的议案》。再如,疫情期间,随着社区为单位的团购服务兴起,近日,双汇开始招募社区合伙人,积极尝试新型商业模式。

(文章来源:大河报·大河财立方)